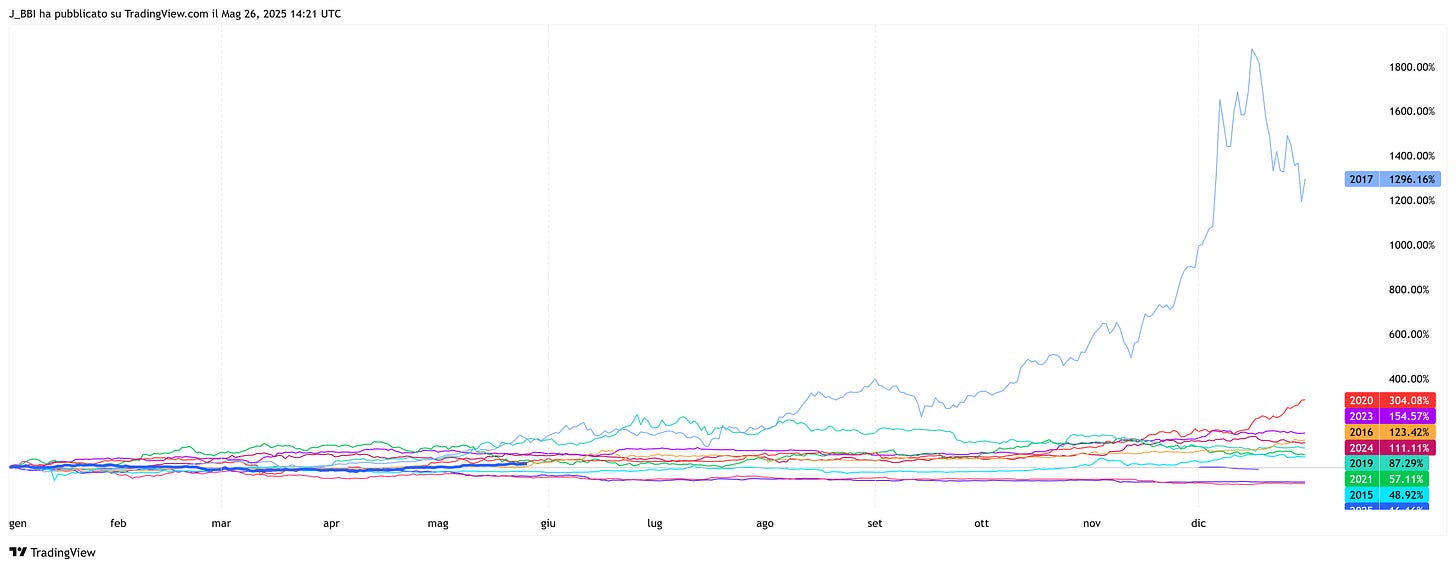

Analisi dei rendimenti Bitcoin vs mercato finanziario

Rendimento in continuo dal 1-apr2025 al 14-mag-2025, Top20:

Coinbase 51.2%

Tesla 33.6%

Bitcoin 25.2%

Nvidia 24.3%

Netflix 23.4%

Cocoa 20.7%

Microsoft 19.6%

Semiconductor 17.2%

Oracle 16.4%

Airbnb 16.2%

Shopify 15.7%

Amd 15.1%

Nintendo 15.0%

Byd 14.8%

Meta 14.2%

Renault 12.9%

Bmw 11.7%

Nasdaq100 10.5%

Amazon 10.5%

Cyber Security UCITS 9.1%

Grafico rendimenti continui:

In particolare per i primi 5:

Questo mostra che BTC nell'ultimo mese sta andando forte, ma se guardiamo il rendimento realizzato dall'inizio dell'anno, possiamo osservare che BTC ha fatto abbastanza male:

Alibaba 56.9%

Arcelormittal 35.5%

Xiaomi 35.1%

Nintendo 34.9%

Netflix 29.1%

Tencent 28.1%

Gold 21.3%

Telefonica 18.8%

Ibm 18.4%

Enel 15.9%

Bayer 15.3%

Paramount 14.2%

Meta 12.5%

Coca_Cola 11.5%

Berkshire 11.3%

Stoxx50 11.0%

Bitcoin 10.7%

Baidu 10.6%

Coffee 10.4%

Stoxx600 8.3%

Grafico rendimento continuo dal 1-gen-2025:

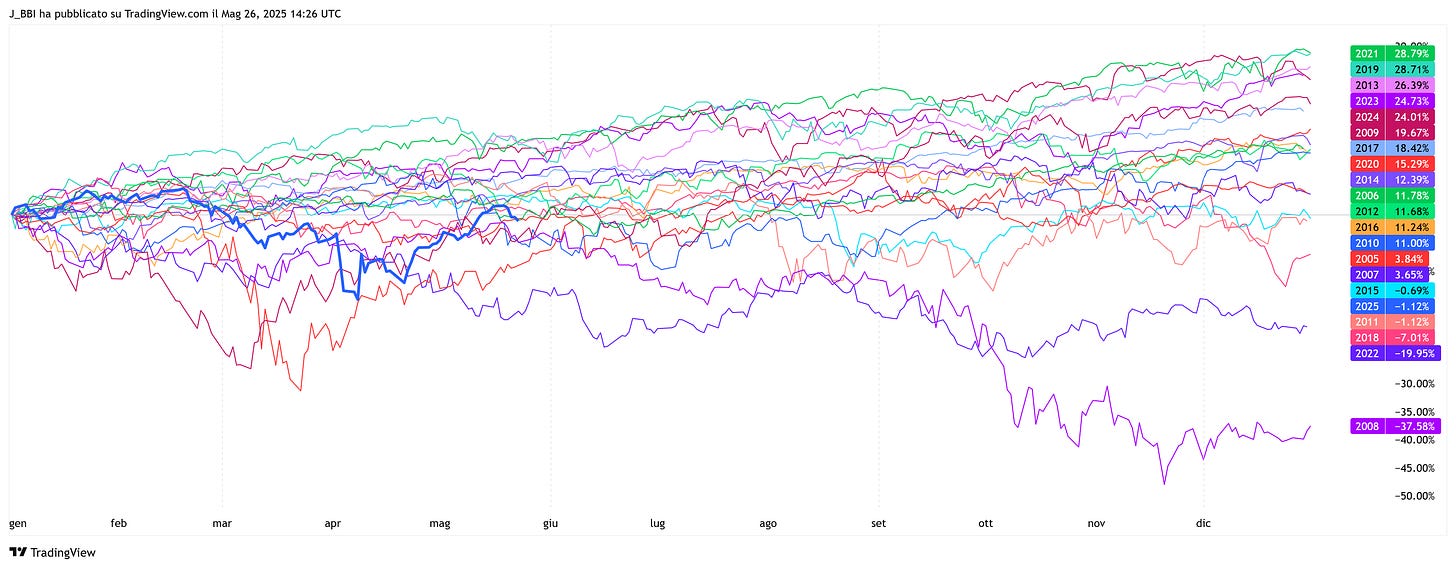

Passiamo ora al rendimento settimanale (7gg) calcolato su ogni singolo giorno, dal 1° dell'anno al 14-mag-2025.

Rendimento settimanale medio:

Alibaba 1.82

Xiaomi 1.53

Nintendo 1.31

Arcelormittal 1.29

Netflix 0.99

Tencent 0.89

Bayer 0.88

Gold 0.85

Telefonica 0.75

Natural_gas 0.64

Ibm 0.63

Intel 0.62

Enel 0.59

Paramount 0.59

Coffee 0.57

Bitcoin 0.51

Berkshire 0.48

Coca_Cola 0.47

Stoxx50 0.38

Meta 0.34

Grafico:

Si può notare come a metà febbraio circa i rendimenti erano molto alti, fino a crollare i primi di aprile, dopo rapida ripresa, ma ora sembra che stia scendendo di nuovo. E i massimi raggiunti a maggio, non sono alti come quelli visti a marzo.

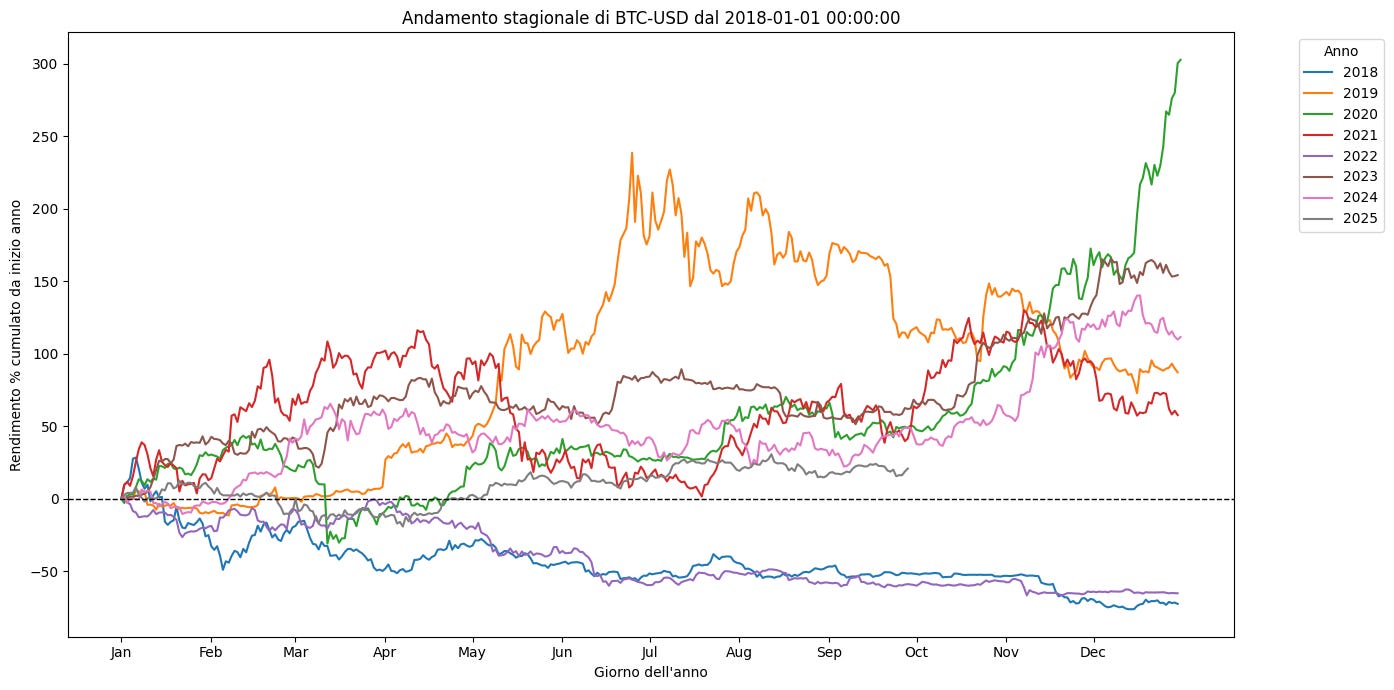

Comunque vediamo ora i rendimenti mensili, calcolati su ogni singolo giorno, dal 1-gen-2024:

Rendimento medio nel periodo di 30 giorni dal 2024-01-01:

Cocoa 9.38

Xiaomi 8.03

Nvidia 6.19

Bitcoin 5.98

Coffee 5.52

Netflix 5.51

Coinbase 4.48

Alibaba 4.19

Meta 3.61

Nintendo 3.43

L'andamento ciclico visto dal 2024, mostra che siamo in un periodo di alti rendimenti.

Ora vediamo rapidamente anche dal 2023 e dal 2022:

Rendimento medio nel periodo di 30 giorni dal 2023-01-01:

Coinbase 9.44

Nvidia 7.93

Cocoa 7.27

Bitcoin 7.17

Meta 6.09

Xiaomi 5.95

Netflix 5.05

Shopify 4.53

Tesla 4.18

Coffee 3.95

Rendimento medio nel periodo di 30 giorni dal 2022-01-01:

Cocoa 5.18

Nvidia 4.54

Eli_Lilly 3.24

Coinbase 3.22

Xiaomi 3.20

Bitcoin 2.88

Netflix 2.60

Coffee 2.30

Ibm 2.20

Meta 2.19

Vi aggiungo anche un grafico del rendimento medio di tanti titoli (quelli che seguo) e della loro volatilità sui rendimenti mensili: